![]()

- 配偶者控除の対象となる収入金額が変更になったようですが

-

-

所得控除額38万円の対象だった配偶者の年収上限が、103万円から150万円に引き上げられました。ただし社会保険の扶養の要件130万に変更はありません。

-

Q、配偶者控除の対象となる収入金額が変更になったようですが?

A、平成30年より所得控除額38万円の対象だった配偶者の年収上限が、103万円から150万円まで引き上げられています。

そろそろ年末調整も近づいてきており、パートタイマーの主婦の方などは「扶養の範囲内」かどうかを気にする季節かと思います。

いわゆる「扶養の範囲内(ここでは税扶養)」かどうかの判断規準となる配偶者控除と配偶者特別控除については平成30年より改正が行われています。

改正のポイントは以下の通りです。

今までの所得控除額38万円の対象だった配偶者の年収上限が、103万円から150万円まで引き上げられています。

配偶者控除の対象となる年収は、改正前と変わらず103万円のままです。

しかし、配偶者の年収が103万円を超えても、150万円以下なら扶養者は配偶者特別控除として、これまで通りの38万円の所得控除を受けることができます。

また150万円以上の年収だった場合でも、201万円以下は配偶者特別控除が適用されるため、上限の150万円を超過したからといって手取りが一気に減ることはありません。

ただし配偶者控除を受けることが出来る配偶者(例 夫がサラリーマンで妻がパートの場合の夫の給料)の所得が1,000万円以下(収入が1,220万円以下)に限定されました。

そのため配偶者の収入が高額な場合は税扶養の対象とはなりません。

まとめてみますと

夫の年間収入が1120万円以下の場合は

○これまでの妻の年収103万円以下 → 年収150万円以下まで、満額38万円の控除に変更。

○妻の年収150万円超~年収201万以下までは、段階的に控除が減額。

○妻の年収201万超 控除ゼロ

という形になります。

ここで注意が必要なのはまた、健康保険や厚生年金など、社会保険に関して、配偶者の被扶養者として、配偶者の会社の社会保険の扶養に入れるラインは106万円(※501名以上の企業)または130万円(こちらは通勤交通費も含む支給額です)のまま変わらないという点です。

社会保険の扶養から外れてしまうと独自に国民健康保険などに加入する必要が出てきますので、通勤交通費も含めて130万円ラインには注意が必要です。

================

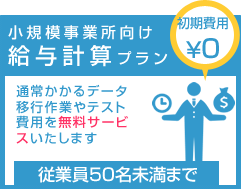

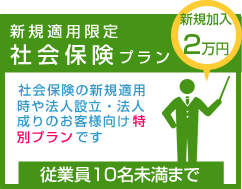

給与計算代行で解決!担当スタッフの時間とコストが削減でき、急な退職などのリスクを回避できます。また従業員や役員の給料額が社内や外部に漏れることもありません。

まずはツノダ人事まで「お問い合わせフォーム」または、お電話にてお気軽にご相談ください。

三鷹市、武蔵野市、西東京市、国分寺市、小平市、小金井市などJR中央線沿線の武蔵野・多摩エリア全域はもちろん、東京都内23区内にも対応致します。

-

- 給与計算代行 就業規則作成 就業規則変更 固定残業手当 定額残業手当 賃金規程 賃金規則 人事トラブル 給与計算 社会保険手続き 人事評価制度 賃金制度 就業規則作成 社会保険労務士 特定社会保険労務士 小売業 飲食業 サービス業 医療介護 三鷹市 武蔵野市 西東京市 小平市 国分寺市 小金井市 吉祥寺 中央線沿線 青梅線沿線 社会保険労務士事務所 ツノダ人事多摩オフィス 給与計算アウトソーシング 社会保険手続きアウトソーシング

-